方正中期期货 王骏 史家亮 冯世佃

摘要:

地缘政治冲突升级、欧美经济体收紧货币政策、全球经济下行和能源危机等因素综合影响下,2023年国内期货市场活跃度和交易量均有所下降。如果按照1-7月市场恢复的速度和幅度来预测,全年成交量保持在81.8亿手左右,成交额保持在536万亿元左右。下半年期货期权市场交易规模回升明显好于上半年,受到全球宏观经济环境、新兴经济体衰退预期、欧洲地缘冲突持续、欧美紧缩货币政策调整和中国经济加快复苏的影响,利多期货期权市场因素要好于上半年。

我国实体经济在经历了2022年的疫情干扰、经济承压、人民币贬值和今年上半年经济弱复苏等冲击后,2023年下半年经济将加快复苏;大量企业加大风险管理力度并积极参与期货期权套期保值交易需求增长,同时大型金融机构在面对全球系统性经济与金融风险下也加大利用金融期货期权的风险对冲交易;《期货和衍生品法》实施一年来,我国期货期权市场具备健全的交易机制和有效法律法规保障下,将吸引风险管理、期现结合和市场投资性资金的积极参与。2023年我国期货期权市场成交规模将可能超过2022年水平。

第一部分 宏观经济见底回升 1-7月期市交易全面转正

受2023全球经济整体不景气、美联储货币政策延续收紧、欧英跟随美国紧缩政策、欧美高通胀大幅回落、欧洲地缘冲突持续和中国经济延续慢复苏态势等宏观因素影响,叠加全球粮食危机、厄尔尼诺气候等外部因素冲击,2023年以来我国期货市场活跃度和交易量出现逐步“升温”,改变2022年的低迷与降温态势。

中国期货业协会最新统计资料表明,2023年1-7月全国期货期权市场成交规模同比正增长,前7个月的累计成交量为47.72亿手,累计成交额为312.52万亿元,同比分别增长27.88%和1.33%;扭转了2022年交易规模两个指标下滑的局面,主要原因是商品期货市场七大板块的成交量同比正增长,商品期货市场四大板块的成交额同比正增长;金融期货市场也保持交易规模正增长。2023年7月末期货期权市场持仓量为5220.65万手,同比增长56.95%、环比增长6.54%,创出新高。

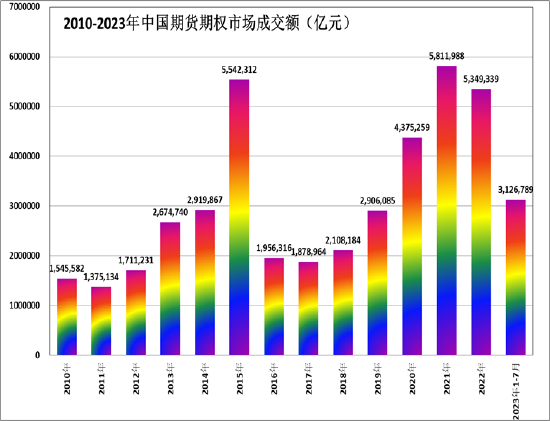

图1-1:2010-2023年我国期货期权市场成交额年度变化

数据来源:中国期货业协会、方正中期研究院整理

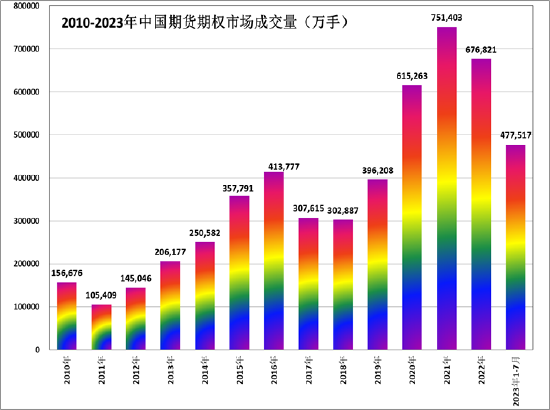

图1-2:2010-2023年我国期货期权市场成交量年度变化

数据来源:中国期货业协会、方正中期研究院整理

从图1-1和图1-2可以发现,2023年全国期货期权市场成交量仍保持活跃,并且呈现逐月回升的态势;今年市场前7个月的成交额已经超过2019年全年成交额。受到商品期货市场与期权众多品种的成交活跃,全市场全年继续保持同比增长的概率较大,不排除今年我国期货期权市场整体超过2022年的成交规模。

第二部分 商品期货与期权交易规模继续回升

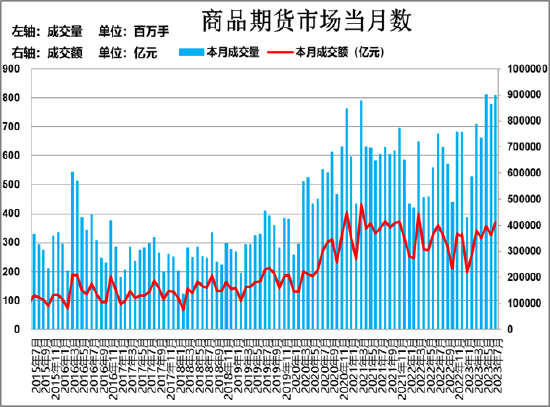

图2-1:2015-2023年我国商品期货期权市场月度成交规模变化

数据来源:中国期货业协会、方正中期研究院整理

从商品期货期权市场看,2023年1-7月成交量累计达46.84亿手、成交额累计达240.81万亿元,同比分别增长28.27%和1.22%,占全市场比重分别为98.15%和77.05%。

从金融期货期权市场(不含ETF期权)看,2023年1-7月成交量累计达0.88亿手、成交额累计达72.32万亿元,同比分别增长10.96%和2.61%,分别占全国市场的1.85%和22. 95%。

相对于金融期货期权(不含ETF期权)市场持续正增长,商品期货市场成交额今年前7个月中仅两个月出现正增长,但1-7月再次“转正”,这也是2023年我国期货期权市场交易规模整体回升的主要推动力,这与全球大宗商品市场价格震荡反弹有密切关联性,与欧美各国收紧货币政策调整和我国货币政策与财政政策维持宽松均有一定关系。

第三部分 2023年前七个月期市最活跃品种

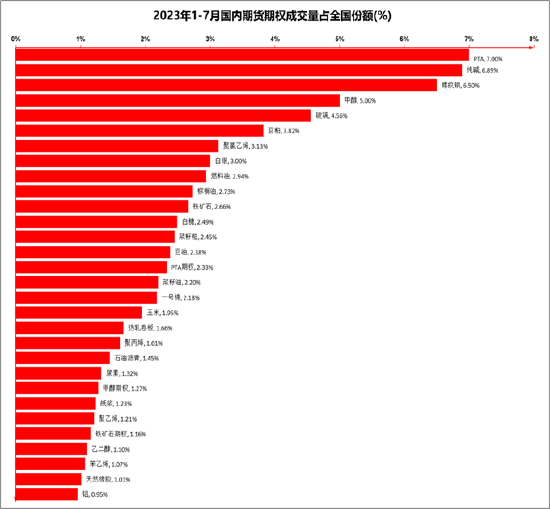

图3-1:2023年我国期货期权市场成交量前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

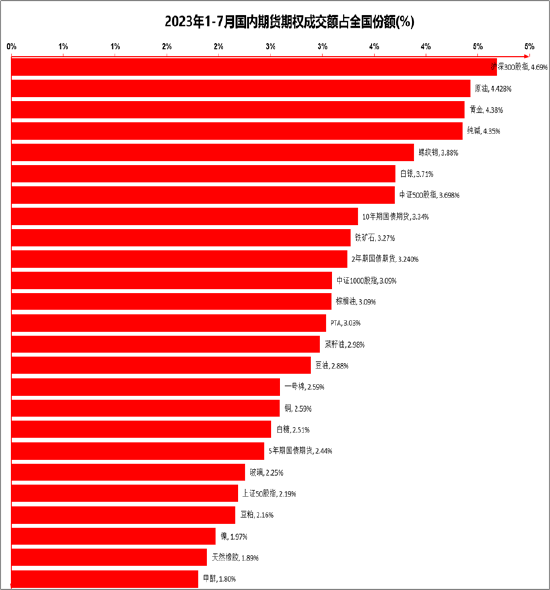

图3-2:2023年我国期货期权市场成交额前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

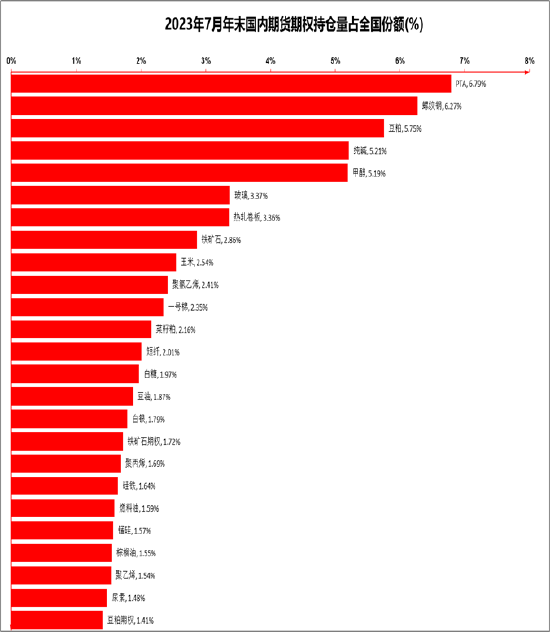

图3-3:2023年我国期货期权市场持仓量前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

2023年1-7月全市场成交量最大的30个品种分别是PTA、纯碱、螺纹钢、甲醇、玻璃、豆粕、聚氯乙烯、白银、燃料油、棕榈油、铁矿石、白糖、菜籽粕、豆油、PTA期权、菜籽油、一号棉、玉米、热轧卷板、聚丙烯、石油沥青、尿素、甲醇期权、纸浆、聚乙烯、铁矿石期权、乙二醇、苯乙烯、天然橡胶和铝期货。以上品种市场占比分别为7.00%、6.89%、6.50%、5.00%、4.56%、3.82%、3.13%、3.00%、2.94%、2.73%、2.66%、2.49%、2.45%、2.38%、2.33%、2.20%、2.18%、1.95%、1.66%、1.61%、1.45%、1.32%、1.27%、1.23%、1.21%、1.16%、1.10%、1.07%、1.01%和0.95%。全市场成交量集中度CR10、CR20和CR30分别是45.57%、67.48%和79.25%。

2023年1-7月全市场成交额最大的30个品种分别是沪深300股指、原油、黄金、纯碱、螺纹钢、白银、中证500股指、10年期国债期货、铁矿石、2年期国债、中证1000股指、棕榈油、PTA、菜籽油、豆油、一号棉、铜、白糖、5年期国债、玻璃、上证50股指、豆粕、镍、天然橡胶、甲醇、锡、聚氯乙烯、铝、燃料油和菜籽粕期货。以上品种市场占比分别为4.69%、4.428%、4.38%、4.35%、3.88%、3.71%、3.698%、3.34%、3.27%、3.240%、3.09%、3.09%、3.03%、2.98%、2.88%、2.59%、2.59%、2.51%、2.44%、2.25%、2.19%、2.16%、1.97%、1.89%、1.80%、1.78%、1.45%、1.33%、1.31%和1.19%。全市场成交额集中度CR10、CR20和CR30分别是38.98%、66.45%和83.52%。

2023年7月末全市场持仓量最大的30个品种分别是PTA、螺纹钢、豆粕、纯碱、甲醇、玻璃、热轧卷板、铁矿石、玉米、聚氯乙烯、一号棉、菜籽粕、短纤、白糖、豆油、白银、聚丙烯、硅铁、燃料油、锰硅、棕榈油、聚乙烯、尿素、菜籽油、纸浆、乙二醇、石油沥青、铝、苯乙烯和铜期货。以上品种市场占比分别为6.79%、6.27%、5.75%、5.21%、5.19%、3.37%、3.36%、2.86%、2.54%、2.41%、2.35%、2.16%、2.01%、1.97%、1.87%、1.79%、1.69%、1.64%、1.59%、1.57%、1.55%、1.54%、1.48%、1.32%、1.24%、1.15%、1.14%、0.99%、0.91%和0.90%。全市场持仓量集中度:CR10、CR20和CR30分别是43.75%、62.54%和76.53%。

第四部分 国内各期货交易所交易占比

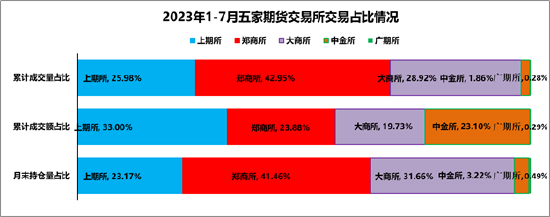

图4-1:2023年五家期货交易所交易占比情况

数据来源:中国期货业协会、方正中期研究院整理

注:上期所数据口径是包含上海国际能源交易中心合并数据

上海期货交易所(含INE)1-7月累计成交量为12.4亿手,累计成交额为103.33万亿元,同比分别增长14.63和下降5.66%,分别占全国市场的25.98%和33.06%;7月末持仓量为1206.65万手,同比增长26.52%,占全国市场的23.11%。47.72亿手,累计成交额为312.52万

1-7月郑州商品交易所累计成交量为20.5亿手,累计成交额为74.77万亿元,同比分别增长62.29%和38.83%,分别占全国市场的42.96%和23.93%;7月末持仓量为2159.53万手,同比增长73.05%,占全国市场的41.36%。

大连商品交易所前累计成交量为13.8亿手,累计成交额为61.78万亿元,同比分别增长5.63%和下降17.09%,分别占全国市场的28.92%和19.77%。7月末持仓量为1648.89万手,同比增长37.01%,占全国市场的31.58%。

1-7月中国金融期货交易所成交量为0.88亿手、成交额达72.32万亿元,同比分别增长10.96%和2.61%,分别占全国市场的1.85%和22. 95%。7月末持仓量为165万手,同比增长37.96%,占全国市场的3.16%。

广州期货交易所1-7月累计成交量为0.13亿手,累计成交额为9162.3亿元,分别占全国市场的0.28%和0.29%。7月末广期所持仓量为257,254手,较6月末下降0.60%,占全国市场的0.49%。

第五部分 2023年前七个月市场九大板块表现

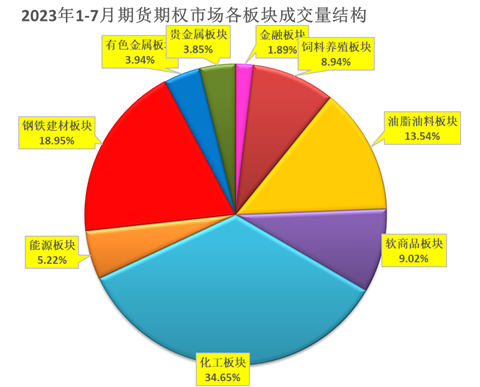

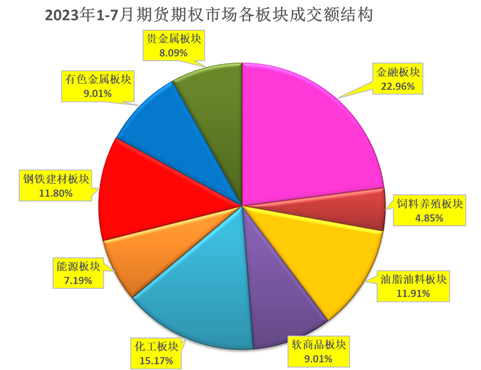

图5-1:2023年期货期权市场九大板块成交量占比统计

数据来源:中国期货业协会、方正中期研究院整理

图5-2:2023年期货期权市场九大板块成交额占比统计

数据来源:中国期货业协会、方正中期研究院整理

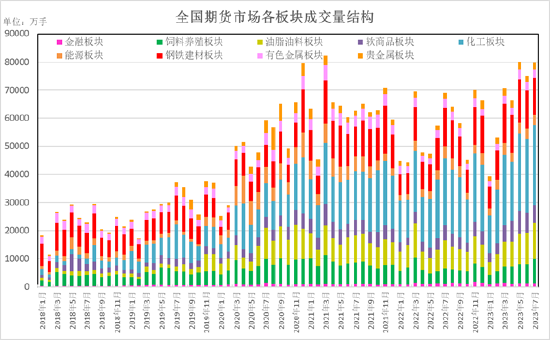

图5-3:2018-2023年期货期权市场九大板块成交量占比图

数据来源:中国期货业协会、方正中期研究院整理

图5-4:2018-2023年期货期权市场九大板块成交额占比图

数据来源:中国期货业协会、方正中期研究院整理

今年1-7月我国期货市场成交量和成交额同比再现“双增”,特别是成交额再“转正”,主要受贵金属、生鲜软商品、能源化工和黑色建材五大板块成交规模回升推动。前七个月我国经济复苏持续,有色金属、稀有贵金属、化工材料、纸品纸张、钢铁建材、农资商品等重要物资需求回升。锡、镍、纸浆、黄金、白银、红枣、尿素、纯碱、玻璃、菜系、铁合金、大豆、鸡蛋、焦煤、苯乙烯等品种是典型代表。

今年前7个月,全市场成交量十强期货品种分别是PTA、纯碱、螺纹钢、甲醇、玻璃、豆粕、聚氯乙烯、白银、燃料油和棕榈油期货; 全市场成交额十强期货品种分别是沪深300股指、原油、黄金、纯碱、螺纹钢、白银、中证500股指、10年期国债、铁矿石和2年期国债期货;全市场持仓量十强期货品种 PTA、螺纹钢、豆粕、纯碱、甲醇、玻璃、热轧卷板、铁矿石、玉米和聚氯乙烯期货。

我们认为,今年前七个月我国期货市场的交易呈现出各板块多点开花、主力商品活跃度上升、新品种不断丰富对冲工具、产业套保资金积极参与风险管理,期现结合服务广大实体企业,我国期货市场进一步推动实体经济高质量发展。

2023年1-7月我国期货期权市场出现成交量和成交额正增长,我们认为具体有五大原因:

第一,2023年1-7月商品市场八大板块成交数据来看,成交量指标上涨幅最大四个板块是软商品、贵金属、化工和黑色建材板块,同比分别增长58%、53%、28%、23%;成交额指标上增幅最大四个板块是贵金属、软商品、钢铁建材和饲料养殖板块,同比分别增长58%、30%、4.5%、2.5%;2023年能源和有色金属板块众多品种成交下滑;

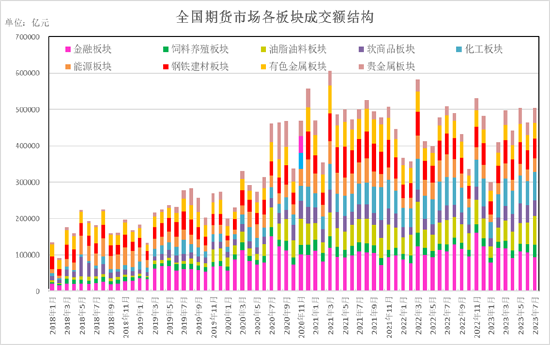

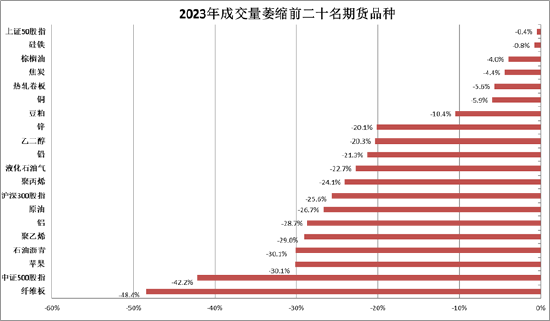

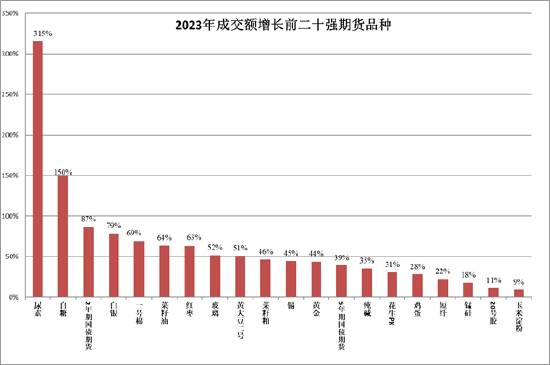

图5-5:2023年成交量增长二十强期货品种

数据来源:中国期货业协会、方正中期研究院整理

图5-6:2023年成交量萎缩前二十期货品种

数据来源:中国期货业协会、方正中期研究院整理

图5-7:2023年成交额增长二十强期货品种

数据来源:中国期货业协会、方正中期研究院整理

图5-8:2023年成交额萎缩前二十期货品种

数据来源:中国期货业协会、方正中期研究院整理

第二,2023年1-7月最活跃期货品种中的PTA、纯碱、螺纹钢、甲醇、玻璃、豆类、聚氯乙烯、金银、燃料油、棕榈油、铁矿石、白糖、菜类、棉花、红枣、聚丙烯、沥青、尿素、纸浆、沪深300股指、中证500股指、10年期国债期货和中证1000股指期货成交量和成交额占比居前20位,但这些最活跃品种相比2022年成交规模保持较大的增长;

第三、2023年以来,金融期货板块成交量同比增长9.85%、成交额同比增长1.73%,其中最主要是国债期货成交规模保持大增,2年期国债期货成交量和成交额增幅最大,分别增长87%和86%;5年期国债期货成交量和成交额分别大增40%和39%,10年期国债期货成交量和成交额分别增长0.8%和1.3%;反映了中金所国债期货受到国内金融机构、投资机构等机构投资者的日益重视和积极参与,对冲今年复杂多变的全球经济形势、全球金融市场剧烈波动等系统性风险;

第四,2023年1-7月金融期权成交量微增但成交额下滑,国内股票股指期权市场1-7月总成交量累计达到73773.8万张,同比基本持平,略增1.1%;累计成交额达到4707.86亿元,同比减少20%;7月底总持仓量达到782多万张,同比增长76%;其中,50ETF期权仍是投资者最为喜爱的交易品种,占整个市场总成交比例38%;沪300ETF期权成交量占比也有23%,50ETF期权成交额占比为23%,沪300ETF期权占比就达到19.4%,沪深300股指期权和中证1000股指期权则分别占13.3%和12%。

表5-1:2023年1-7月股票股指期权成交情况及排序(单位:张,亿元)

资料来源:WIND、方正中期研究院

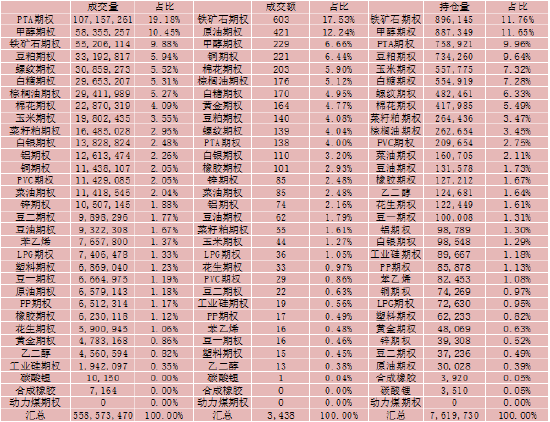

表5-2:2023年1-7月商品期权成交持仓情况统计(单位:手,亿元)

资料来源:WIND资讯、方正中期研究院

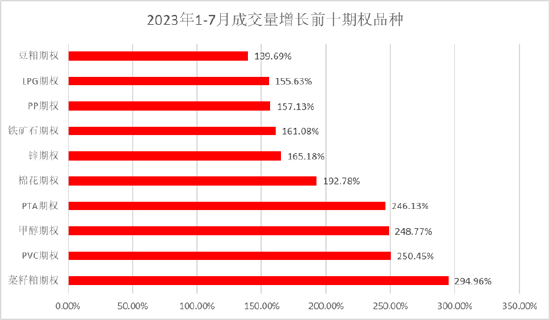

图5-9:2023年1-7月成交量增长前十期权品种

数据来源:中国期货业协会、方正中期研究院整理

第五,2023年以来,我国商品期权成交情况发展良好,市场份额进一步快速增长。2023年1-7月商品期权市场总成交量累计达到55857万张,同比增长约177%;2023年1-7月我国商品期权累计成交额达到3438亿元,同比增加约56.2%;2023年7月底总持仓量到762多万张,同比增加112.2%左右。2023年1-7月商品期权成交量同比放大主要是我国期权品种上市速度加快,新品种带来的期权成交量增速加快。另外商品市场的巨大波动,也使期权市场活跃度显著上升。PTA期权成交量10716万手,占比达到19%,位列第一;甲醇、铁矿石分列二三位,成交量分别为5835.5万和5520.6万手。铁矿石期权成交额603亿,占比达到17.53%,位列第一;原油、甲醇期权分列二三位,成交额分别为421亿和229亿。铁矿石期权持仓量89.6万手,占比达到11.8%,位列第一;甲醇、PTA期权分列二三位,持仓量分别为88.7万和75.9万手。

第六部分 对2023年我国期市交易规模预测

《期货和衍生品法》颁布实施一周年之际,国家支持期货市场健康发展,发挥发现价格、管理风险、配置资源的功能,并鼓励实体企业利用期货市场和衍生品市场从事套期保值等风险管理活动。《期货和衍生品法》为实体经济利用期货和衍生品市场进行高质量发展奠定了坚实的法律基础。

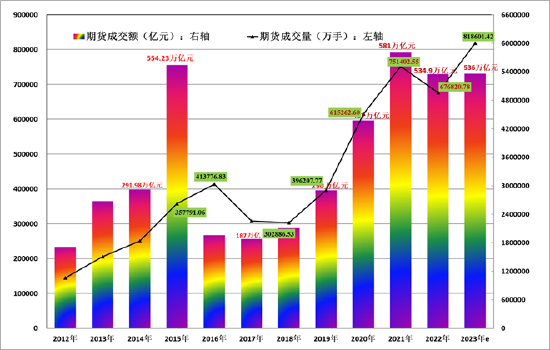

图6-1:2012-2023年我国期货期权市场成交规模年度变化

数据来源:中国期货业协会、方正中期研究院整理

我们预测,地缘政治局势依然紧张、欧美经济体继续收紧货币政策、全球经济偏下行和美欧银行业危机与债务上限危机等因素综合影响下,2023年国内期货市场活跃度和交易量均有所下降。如果按照1-7月市场恢复的速度和幅度来预测,全年成交量保持在81.8亿手左右,成交额保持在536万亿元左右。下半年期货期权市场交易规模回升明显好于上半年,主要是受到全球宏观经济环境、新兴经济体衰退预期、欧洲地缘冲突持续、欧美紧缩货币政策调整和中国经济加快复苏的影响,利多期货期权市场因素要好于上半年。

我国实体经济在经历了2022年的疫情干扰、经济承压、人民币贬值和今年上半年经济弱复苏等冲击后,2023年下半年经济将加快复苏;大量企业加大风险管理力度并积极参与期货期权套期保值交易需求增长,同时大型金融机构在面对全球系统性经济与金融风险下也加大利用金融期货期权的风险对冲交易;《期货和衍生品法》实施一年来,我国期货期权市场具备健全的交易机制和有效法律法规保障下,将吸引风险管理、期现结合和市场投资性资金的积极参与。2023年我国期货期权市场成交规模将可能超过2022年水平。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民